總部位於以色列台拉維夫的網路安全公司 BioCatch,在收集並分析了來自 170 多家美國與加拿大銀行單位的數據後,公開了令人震驚的金融資安發展趨勢。

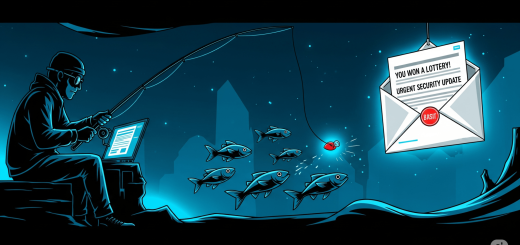

BioCatch 全球詐欺情報總監 Tom Peacock 指出,詐騙集團開始意識到「人類是資安防護最脆弱的環節」,因此開始說服並操縱民眾採取行動,例如自願匯款給不法份子,而這其實比繞過金融單位設下的重重保護措施來得更加容易。

Tom Peacock 說,以上趨勢凸顯出不法份子的犯罪策略出現了根本改變,過去的犯罪者主要是藉由滲透銀行系統竊取資料,但現在他們更傾向於利用人類在社交與判斷力方面的漏洞。

數位金融帶來方便,但同時也帶來詐騙

具體來說,當今所流行的大多數金融詐騙方式,基本上都源於社交工程手法,詐騙者通常會透過電子郵件或電話,欺騙民眾主動提供敏感資訊,甚至於進行現金轉帳。

Tom Peacock 表示,隨著如 Zelle 之類的點對點支付平台出現,以及金融科技產品使用族群出現大幅成長,北美地區的社交工程詐騙於過去 18 個月內成為新型趨勢,若進一步分析原因,理由就是這些服務的速度和便利性,對於詐騙份子來說十分具備吸引力。

舉例而言,起源於美國的數位支付服務 Zelle,主打方便、快速的匯款與轉帳功能,背後也有著美國銀行、摩根大通、富國銀行等大型金融業者支持,然而 Zelle 現在卻成為了許多詐騙者的慣用工具,因為它可以讓受害者的資金快速遭到轉出,藉此提升詐騙追查的困難度。

儘管 Zelle 母公司 Early Warning Services 近日指出,透過旗下平台所金流的詐騙案件下降了近 50%,不過詐騙案件總數卻出現大幅增加;BioCatch 認為,這種差異可能是源於銀行判斷標準的不同,主動揪出了更多以前遭到忽視,可是卻實際發生過的詐騙活動。

支付體驗越無縫,消費者風險也越大

隨著金融科技平台處理的交易量越來越大,詐騙問題的嚴重性也因此遭到凸顯;點對點支付工具在匯款上的便利性,無意間加深了消費者所涉及的風險。

對於金融業者來說,當使用者開始習慣快速、無縫的金融交易時,民眾也將比起過去更容易受到詐騙行為影響,如何在數位金融時代應對這類陷阱,並且於快速跟安全之間找到平衡,將會是銀行單位將來必須直接面對的新課題。